6份唱空报告留翻多后门 乌鸦嘴高盛的多与空

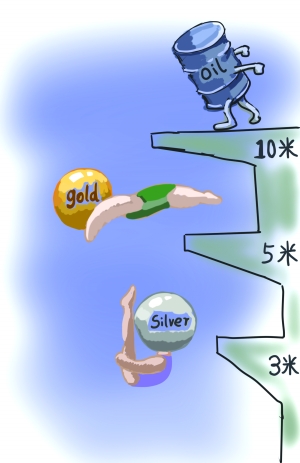

高歌猛进的全球大宗商品突遭“空”袭。纽约原油下跌8.6%,跌破100美元关口;纽约期银跌8%、黄金跌2.2%、欧元跌1.9%……刚刚过去的周末,哀鸿遍野中,却有一枝独秀者,那就是高盛。

从3月下旬开始,这家华尔街大鳄连续发布看空报告,每次均起到立竿见影的效果,到5月初,终于将整个大宗商品砸下去了。“乌鸦嘴”,还是“神算子”?下跌趋势还在继续,更可怕的是,神秘的“美国之手”翻云覆雨后仍高悬,投下浓重的阴影。

拉登只是浮云 高盛押宝成功

美国时间5月1日凌晨,大西洋彼岸的军事行动正紧锣密鼓地进行,并通过实时信号传送至美国总统奥巴马眼前,很快,一个被认为十年前对美国人民犯下滔天罪行的人,将彻底从世界上消失,而美国扛了十多年的反恐大旗,也终于守得云开见月明了。

相关的消息报道从当天凌晨即开始出现,甚至有传言twitter上有人进行了直播,敏感性可见一斑。同样的敏感也表现在期货市场上,当天,拉登死亡的消息尚未得到官方确认,原油价格、黄金白银等贵金属价格,以及多种商品期货价格就已经开始下跌,在消息确认之后,原油及大宗商品价格则出现了持续下跌。

截至5月7日,纽约原油期货价格已降至98美元/桶,而本轮上涨的主要推动力贵金属更是全线走弱,白银仅用了6个交易日就跌去22%。

不过,拉登之死到底与这轮大跌的关系有多密切?一切都只是专家的分析,找不到更好的原因之后,大家把目光投向了华尔街大鳄高盛。

从3月下旬开始,高盛连续发布看空报告,每次均起到立竿见影的效果,到5月初,终于将整个大宗商品砸下去了,“乌鸦嘴”也好,神机妙算也好,历来就被众多“黑暗光环”笼罩的高盛自然也不在乎。

高盛显然不可能知道拉登会突然被毙,但他就是押对了。与之相对的,JP摩根等机构继续唱多,遭遇此轮大跌之后,已经被媒体拿出来成了对比的对象。按照老牌华尔街的排位,JP摩根排名在高盛之前,现实却总是这么残酷。

“3·24”预言成真 “多翻空”节奏精准

高盛预言的准确性达到了“令人发指”的地步。3月24日,日本地震后的13天,北约介入利比亚的第5天,是第一个关键的时间点。

3月11日,日本地震后,商品期货市场一片惨淡,不过没几天,3月19日,利比亚局势给市场打了一剂“鸡血”,期货市场立刻开始走高,并连续反超此前跌幅。5天后,高盛开始唱空。

“日本地震对供应需求面的影响被低估,此前预计的2011年末铜和锌的周期性紧张状况可能被推迟。”高盛在3月24日的报告中表示。而当时伦铜仍在9700美元的高位。

4月22日,是另一个时间点。往前数一周,4月中旬,美国能源部发布《石油状况周报》称,过去两周,美国总石油库存下降1170万桶,立刻导致原油价格上扬。JP摩根当时的判断是,证明中东局势正在加剧供求面。直到此轮大跌前,“期货大鳄”罗杰斯仍坚信,这种下滑表明未来十年原油价格将保持坚挺。

对于坚定的看多者,高盛在4月22日的报告中得出结论,“近期美国库存的下降和积极的美国经济数据降低了市场对需求风险的担忧,但是,美国库存每年这一时期下降是正常的,实际上,相对于正常水平和2008年水平,美国库存仍较高,而且今春美国需求没有出现季节性增长,这表明需求的下行风险仍在。”

“汽油价格上涨对美国经济构成了双重打击。”果然,几天后,美国政府的一季度经济数据证明了高盛的结论,一季度GDP的环比年化增长率降至1.8%,原油价格成为重矢之地。

4天之后,奥巴马就以迫不及待的军事行动干掉了拉登,立刻,商品期货市场进入下行通道,直到最近的狂泻。

相关新闻

大盘还处于量变状态 短线看空后市

利空积压A股雪崩 机构集体转向看空

加息预期冲击房地产资金链 开发商看空四季度

9月下旬调整概率较大 节前机构普遍看空

5发报告成功唱空 时间选择值得玩味

在3月24日报告之前,高盛是坚定看多的。

去年12月1日,高盛曾建议投资者买进CCCP商品投资组合,组合中原油期货占比40%,LME三个月期铜与标普高盛铂金商品指数各占比20%,棉花和大豆期货各占10%。根据其看法,2011年和2012年商品期货市场将持续牛市,“预计12个月投资回报率为14.3%。”而且,去年底以来,高盛市场交易部门的做多行为和其市场分析部门所发报告也是一致的。

从做多到做空,背后到底隐藏着什么?

“震前高盛很明显做的是多头,只是人算不如天算,突然来了地震、海啸,高盛小输一仗,以退为进,其实是聪明的走法。”一位分析人士表示,日本地震加上冬季结束,北美取暖用油高峰已过,油价有充分理由回落,但一回落,高盛势必受损。

“高盛没选择在震后立刻看空,而是3月下旬开始看空,时间选择值得玩味。”该分析人士表示,当时市场博弈非常剧烈,尤其是中东危机升级,并一再拖延,导致原油价格上行持续了很长时间。

数据显示,高盛3月24日报告出来之后,从3月24日到4月4日,伦敦LME铜、镍走出一波下滑,分别跌去了4%、5.21%,而LME锌则维持震荡。不过,自4月5日开始,上述价格开始反弹,高盛则于4月11日、12日、15日、22日频繁在报告中唱空,最终引发了整个商品期货市场的持续宽幅震荡。

“风险趋于平衡,促使价格宽幅波动。”4月22日,高盛“高兴地表态”,这种宽幅震荡的出现,正好证明他们此前的推测是正确的,“我们认为,(原油)价格已经恢复至2008年春季水平,但原油市场的基本面与当时并不一致,因此短期内油价可能容易出现回调。”此前的4月15日,高盛已断言,黄金价格已到高位即将回调。

第6个报告很暧昧 高盛又要空翻多?

准确押准了下跌步伐的高盛,上周五晚间又发布报告,重申此前观点,即这轮走势是由美国上周原油库存数据引发的,“昨天(5月5日)的大跌很有可能已经抹去了原油价格大部分上行风险,这一类风险已经在当前油价中酝酿多时。这也就是说,油价的向下走势也将是有限的。”

市场在惊恐中,戏剧性地解读了高盛的第6份报告。前期意外“多翻空”的高盛在报告中说,到2012年前,油价将轻松超过近期高点。“需要强调的是,虽然油价已经自近期的高位回落,我们认为原油价格还是会在未来几年中超过近期的价位。我们继续认为,原油供应基础面还将在今年剩余时间内收紧,如果利比亚原油供应继续缺席市场,全球市场供应量可能会在明年初达到非常紧张的水平。”难道高盛又要“空翻多”了?

实际上,自3月下旬到5月初,市场屡次杀跌又反攻上去,也导致高盛非常紧张。一个多月来,为了将矛盾的观点结合在一起,几乎在所有报告中,高盛都不断强调3至6个月以及12个月的差别,短期目标已经实现,所以将会回调,而其长期看多观点维持不变。也就是说,在每次唱空中,高盛都为翻多留下了完美的后门。(记者周治宏)

■新闻链接

高盛:美国的“红顶商人”?

高盛在历史上的形象一贯“诡异”。在上一轮石油泡沫破灭(2008年)时,高盛也有过类似的做法,不过那一次其市场分析部门并不是以精确预测成名,而是以承认错误终结。

上一轮石油泡沫破灭前,高盛曾坚定看多。从2008年初到5月份,当国际油价抵达每桶120美元的历史天价时,高盛预测,油价将上涨至200美元,并提出2008年下半年油价将达每桶141美元。

两个月后,这一目标就提前实现了,国际油价一度高达147美元/桶,高盛一时间广受追捧。可惜随着金融危机爆发,油价一路暴跌。但高盛坚持看多,在当年8月20日发布的报告中,高盛依然坚定看多石油至149美元/桶。直到10月份,高盛才承认错误。

不过,高盛在这次所谓的乌龙事件中似乎并未损失什么。油价一路下跌甚至跌破40美元时,一度有市场传闻认为,高盛的做多行为遭遇众多机构围剿狙击。不过,事后来看,那次油价大崩盘中,高盛的大宗商品期货交易部门依旧赚得盆满钵满,丝毫没有“被围剿”的影子。

“高盛抄了近道,方法是向白宫输送人才,从二战时的西德尼-温伯格,到最近的保尔森,甚至是目前的盖特纳(被认为与保尔森关系密切),这么一路‘红顶子’下来,踏准节奏也就不奇怪了。”一位分析人士说。

·凡注明来源为“海口网”的所有文字、图片、音视频、美术设计等作品,版权均属海口网所有。未经本网书面授权,不得进行一切形式的下载、转载或建立镜像。

·凡注明为其它来源的信息,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

978e5f93-265e-4ae0-aa0a-1d0fc18eff63.jpg)

aae93f88-f252-440b-a40e-0ef7999538d0.jpg)

4bd7f229-22f0-486c-9d53-4ec13ebb6755.jpg)

157a37c2-52ea-4392-bea5-1e366df63c44.jpg)

bb909d63-37c0-4305-8726-caf5cb67b690.png)

dc1a970a-5919-40ed-81c5-7c2d9c1a6f6e.jpg)