视频行业“地震” 优酷土豆合并

以100%换股的方式合并;合并后原优酷股东持股约71.5%,原土豆股东持股约28.5%

优酷和土豆昨日下午共同宣布,已于3月11日签订最终协议,双方将以100%换股的方式合并。这一消息宣布后,随即引发视频行业甚至整个互联网领域的震动。

土豆股票将退市

根据协议条款,自合并生效日起,土豆所有已发行和流通中的A类普通股和B类普通股将退市,每股兑换成7.177股优酷A类普通股;土豆的美国存托凭证 (Tudou ADS)将退市并兑换成1.595股优酷美国存托凭证(Youku ADS)。每股Tudou ADS相当于4股土豆B类普通股,而每股Youku ADS相当于18股优酷A类普通股。

合并后,新公司将命名为优酷土豆股份有限公司(Youku Tudou Inc.)。优酷股东及美国存托凭证持有者将拥有新公司约71.5%的股份,土豆股东及美国存托凭证持有者将拥有新公司约28.5%的股份。合并后的优酷的美国存托凭证将继续在纽约证券交易所交易,代码YOKU。

截至美国东部时间3月9日收盘,优酷在纳斯达克(微博)股价收报25.01美元,土豆股价为15.39美元。按土豆每股ADS兑换1.595股优酷ADS计算,土豆合并后的股价价值将达39.89美元,较目前的股价溢价159%。

预计第三季度完成合并

本次战略合并已获得双方公司董事会的批准,双方股东在各自董事会的代表亦已承诺支持本次合并。本次合并预计在2012年第三季度完成。

优酷创始人、董事长兼CEO古永锵昨日表示,战略合并完成后,土豆将保留其品牌和平台的独立性,帮助加强和完善优酷土豆的视频业务。

土豆创始人、董事长兼CEO王微表示:“优酷和土豆对中国视频行业的发展前景,以及如何为用户提供最佳的视频体验,已经建立了共同的愿景。土豆可为新公司带来家喻户晓的品牌、诸多正版影视和用户生成内容、庞大的用户群体,以及移动视频领域的广泛伙伴关系和专业经验”。

新公司的董事会结构和管理架构尚未透露。据接近优酷的人士表示,新公司将以古永锵为主导,王微可能不会担任具体的管理职务。

■ 相关

优酷称合并不会

招来反垄断调查

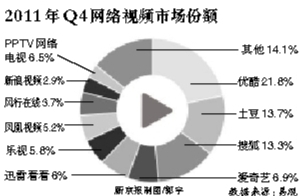

易观国际提供的数据显示,目前优酷网、土豆网保持国内网络视频市场广告前两位的位置。其中优酷占21.8%,土豆13.7%。搜狐13.3%,爱奇艺6.9%,之后是PPTV占6.5%、迅雷看看6.0%。之后是乐视网、凤凰在线、风行在线等网站,但市场份额均不足6%。

强强联手会不会招来反垄断调查?优酷CFO刘德乐昨日表示,两家公司的收入相加尚未达到中国反垄断规定的限制,因此没有这方面问题。

合并之后,优酷和土豆形成的新公司,占据国内网络视频市场35.5%的广告收入。易观国际分析师张颿亦表示,就目前情况看,土豆和优酷的合并,不会招来反垄断调查。“因为合并后,两个平台仍然分别运营。如果两者整合运营,那么广告就浪费了,用户资源也会流失。另外,两个平台会走差异化路线,避免同质化竞争。优酷仍走原来路线,内容大而全,土豆走社交化路线。在这个方面,土豆已经有优势。”

风行网CEO罗江春认为,优酷和土豆的合并,将促进整个视频行业的整合,预计在今年下半年,在视频行业,类似的并购事件还会发生。(林其玲)

·凡注明来源为“海口网”的所有文字、图片、音视频、美术设计等作品,版权均属海口网所有。未经本网书面授权,不得进行一切形式的下载、转载或建立镜像。

·凡注明为其它来源的信息,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

edef585a-fede-4ca8-bfa9-10e036755de3_zsize_watermark.jpg)