企业年金实施11年 超九成企业职工未享受

专家建议降低养老保险缴费水平

近日,随着《机关事业单位职业年金办法》的公布,让此前已实施多年的企业年金制度再次引起公众关注。

2004年我国开始实施《企业年金试行办法》。由于企业年金采取的是“自愿建立”方式,虽历经11年,仍曲高和寡。据人力资源和社会保障部的数据,在企业职工养老保险参保职工中,只有约6.7%的职工能享受企业年金。

企业年金推行难的原因是什么?强制推行的职业年金与自愿建立的企业年金,是否会造成新的不公平?如何引导企业建立企业年金制度?

6.7%的职工享受企业年金,大多在央企和国企

4月6日,《机关事业单位职业年金办法》正式亮相,近4000万机关事业单位职工将缴纳职业年金,其“强制建立”的方式,让所有机关事业单位工作人员无一例外都将享受这一补充养老保险所带来的福利。

相比之下,企业年金却处境尴尬。根据人社部最新公布的数据,2014年建立年金计划的企业达7.3万家,企业职工养老保险参保人数为3.41亿人,当年企业年金参加职工有2292.78万人,基金积累达7688.95亿元。2292.78万人在3.41亿人中,占比只有约6.7%。

企业年金,指的是在政府强制实施的公共养老金或国家养老金之外,企业在国家政策的指导下,根据自身经济实力和经济状况建立的,为本企业职工提供一定程度退休收入保障的补充性养老金制度。

我国企业年金发展的起点应该追溯到上世纪90年代初。1991年在国务院《关于企业职工养老保险制度改革的决定》中首次明确提出“企业补充养老保险”的概念,这是后来企业年金的雏形。2004年出台《企业年金试行办法》和《企业年金基金管理试行办法》,但试水者寥寥。

2004年起施行的《企业年金试行办法》明确规定,符合三项条件的企业可以建立企业年金:依法参加基本养老保险并履行缴费义务;具有相应的经济负担能力;已建立集体协商机制。

办法同时规定,企业年金是指企业及其职工在依法参加基本养老保险的基础上,自愿建立的补充养老保险制度。

机关事业单位的职业年金是“基本养老保险+职业年金”的养老保障模式,企业职工的企业年金是“基本养老保险+企业年金”的养老保障模式,乍看似乎差别不大,但是,一个是“强制”,一个是“自愿”,让职业年金和企业年金的差距陡然形成。

这或许解释了为什么到目前为止只有6.7%的企业员工能享受到企业年金。而这有限的职工都是哪些人?

“这6.7%的人大多集中在央企和国企。如果企业年金不尽快推广开来,企业退休人员退休待遇将与机关事业单位的养老金形成新的落差。”中国劳动学会副会长苏海南接受《中国经济周刊》采访时表示,与央企或者国企相比,很多中小企业员工根本享受不到这种福利。

建企业年金的往往是效益好、规模大的国企

李先生是国资委管辖下央企的一名员工,2012年刚进入单位的那年,单位就为他缴纳了企业年金。“我每月需要交120元,单位给我交480元,如果不更换单位,到退休时,账户上累计将有20万元左右。”

由于企业年金所需费用由企业和参加人共同按月缴纳。该企业年金方案实施细则规定,企业总缴费比例不超过企业上年度职工工资总额的5%,个人可以选择个人缴费为企业为员工缴费的四分之一或者1:1相匹配。

“我选择的是交四分之一。我们愿意交,但是不愿意交太多,因为还是带有不确定性,交太多就把自己禁锢住了。我们单位的年轻人大部分人都选择比较低档的。而工龄比较长的员工选择交的比较多。”

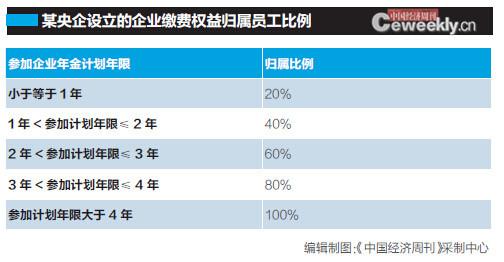

李先生所言的“禁锢”,源于他们公司企业年金的具体规定。该公司企业年金方案实施细则规定:员工司龄满5年后开始计算参加企业年金计划年限。企业基本缴费按照职工参加企业年金计划的年限,逐步增加归属比例(见表格)。

归属比例的制定原则并非个案,为了稳定职工、留住人才,实施企业年金的企业多会做相应的规定。

上述央企一位熟悉人力资源业务的总裁助理告诉记者,如果企业职工中途离职,企业年金的个人缴费部分100%归属于个人。但是,企业缴费部分,职工将按照各自单位的企业年金方案中规定的归属比例来领取。有的企业则根据个人工作年限规定,员工工作时间越长,可领取的企业缴费部分的比例越高。有的企业则规定中途离职无法享受企业缴纳部分。

包括李先生在内,该央企总共为集团总部400多人缴纳了企业年金,从建立之初至今,已有几十人领取。

上述总裁助理说,当初之所以建立企业年金制,主要是响应国资委的规定。2007年国资委下发《中央企业试行企业年金制度有关问题的通知》,自此,企业年金在央企开始实施。

但并非所有的央企职工都能享受企业年金。《中央企业试行企业年金制度有关问题的通知》要求:财务合并报表亏损以及未实现国有资本保值增值的企业,总部职工暂不得实行企业年金制度。“自己很幸运,从2012年到这个单位,企业年金还没有出现停止的情况。”李先生说。

然而,对广大中小企业职工而言,企业年金却只是“镜中花,水中月”,看上去很美,却无福享受。很多中小企业对建立企业年金制度并“不感冒”。

王琳在北京经营医疗器械10多年,她自己的企业在竞争激烈的中国医疗器械商业领域站稳了脚跟,企业每年的利润有100万。

当记者问她的企业是否给员工建立企业年金时,作为老板的她使劲地摇头:“不建,不建,建不起。我们是小企业,建立企业年金想都不敢想。难,非常难!如果建立,我大概计算了一下,企业每年需缴50万元企业年金。”

王琳说,她曾经想过要给企业元老级别的员工和技术人才上企业年金,“但是如果上了,企业每年需要投入至少50万元的企业年金,同时还要兼顾到当年效益,对我,确实算是一个不小的负担。”

苏海南则认为,中小企业推行企业年金难的主要原因就是“钱”。“现在社保五险一金已经占工资的40%左右,这样的负担除了央企和大型的企业之外,其他的中小企业都很难承受。”

职业年金强制建立,使得所有机关事业单位的工作人员都能享受到职业年金带来的“红利”。最为关键的,职业年金的“钱”,来自财政拨款,有财政兜底。而企业年金的“钱”,是羊毛出在羊身上,要企业自己负担。这就使得实施了11年的企业年金离全覆盖依然很遥远,大部分职工依然无福享受。

专家:降低养老保险缴费水平、减税

资料显示,在世界上167个实行养老保险制度的国家中,有1/3以上国家的企业年金制度覆盖了约1/3的劳动人口,丹麦、法国、瑞士的年金覆盖率几乎达到100%,英国、美国、加拿大等国在50%左右。我国企业年金与国外的差距怎么缩小?

在苏海南看来,目前我国企业年金的定位有点类似于锦上添花。

“有钱的企业就能够建,建了以后其退休待遇在全部企业退休人员内部又进一步拉开差距。如果企业年金的定位是‘雪中送炭’,是弥补基本退休金的不足,可能会比较容易推行。”

苏海南将问题的症结归根于当前的社保缴费及其他税费负担压力大,他向《中国经济周刊》记者表示,“当前社会保险的企业缴费负担沉重,其他税收压力也大,在经济新常态条件下许多企业生产经营不大景气或具有不确定性,直接制约了企业建立企业年金的积极性,这也是导致参与企业年金的企业数量偏少的最重要原因。”

养老保险缴费水平偏高问题存在已久。在2013年召开的十八届三中全会已提出要适当降低养老保险缴费水平。2014年12月,国务院副总理马凯在向全国人大常委会会议作报告时也表示,当前社会保险等缴费水平确实偏高,“五险一金”已占到工资总额的40%~50%。

由于多数单位每年对于职工工资以及五险一金的缴费,都有预算限制,一般不轻易突破,对此,苏海南建议,要释放企业的缴费能力,激励企业为职工建立企业年金,最有效的措施就是尽快降低企业在养老保险方面较高的缴费率,同时减轻企业其他税费负担。

“机关事业单位和企业整个社保水平及养老金关系要通盘考虑,如果基本养老保险水平降低一点,在这个基础上,采取税收减免和纳税优惠,让多数企业能够承受,这样就能够引导大多数企业有能力、也有意愿去建立企业年金。”苏海南说。

相关链接:

仅6.7%参保职工享企业年金 国企成为建立“大户”企业年金、职业年金加剧收入分配不公

三部委:企业年金计入个人账户时暂不缴纳所得税

企业年金职业年金“递延纳税” 助力养老金改革

三部委:企业年金缴费环节取消缴个税

聚焦养老保险体系:自愿性的企业年金比例偏低

企业年金覆盖不足2000万职工 养老支撑作用有限

企业年金收益远高通胀水平 基金投资管理人却称不赚钱

国有金融企业年金职工缴费不低于企业缴费25%

·凡注明来源为“海口网”的所有文字、图片、音视频、美术设计等作品,版权均属海口网所有。未经本网书面授权,不得进行一切形式的下载、转载或建立镜像。

·凡注明为其它来源的信息,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

978e5f93-265e-4ae0-aa0a-1d0fc18eff63.jpg)

aae93f88-f252-440b-a40e-0ef7999538d0.jpg)

4bd7f229-22f0-486c-9d53-4ec13ebb6755.jpg)

157a37c2-52ea-4392-bea5-1e366df63c44.jpg)

bb909d63-37c0-4305-8726-caf5cb67b690.png)

dc1a970a-5919-40ed-81c5-7c2d9c1a6f6e.jpg)