61家A股上市公司布局P2P平台 不乏持续亏损公司

据网贷之家数据统计,5月,P2P网贷行业整体成交量达609.62亿元,环比4月上升了10.55%,P2P网贷行业历史累计成交量已突破6000亿元。按照目前增长态势,预计2015年P2P网贷行业全年成交量将突破8000亿元。良好的市场环境不仅让P2P网贷迎来广阔的发展空间,也吸引了许多上市公司以自建、控股收购、参股等形式布局P2P网贷业。根据网贷之家报告统计显示,截至2015年6月10日,涉及P2P网贷概念的A股上市公司多达61家。

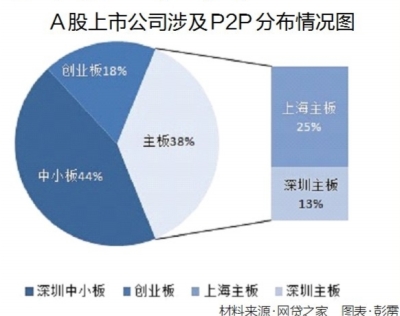

中小板公司偏爱P2P

网贷之家研究员张叶霞分析指出,涉及P2P网贷概念的A股上市公司中,有44%属于深圳中小板块;38%属于主板,其中沪市主板占25%,深市主板占13%;创业板占比18%,中小板上市公司占据近半壁江山。而与去年统计相比,主板上市公司进入P2P网贷的数量有较为显著的提升。

网贷之家分析指出,按CSRC分类来看,涉概上市公司中有37家属于制造业,6家属于房地产业,金融业、信息技术业、批发业及商业服务业各占3家,文化传播、运输仓储、科研服务、采矿、建筑业及综合涉及P2P网贷行业仍属个例。大多数上市公司都是跨行进入P2P网贷,而制造业和房地产业公司显然是最为积极的跨行者。两个行业的共同点在于资金流的繁琐,存在诸多融资较为困难的参与方。

制造业上市公司可能出于整合自身供应链角度,通过P2P网贷平台来构建完善供应链金融体系。制造业由于涉及多家上下游企业,而处于供应链中上游的供应商很难通过传统信贷方式获得银行的资金支持,为了避免资金短缺导致的后续环节停滞,提高供应链资金运作的效力,降低供应链整体的管理成本,制造业公司偏向跨行布局P2P网贷。目前上市公司背景平台中,鹏金所、珠宝贷和银湖网等都属于此类上市公司参与的P2P平台。

参股公司不乏持续亏损

根据上市公司2015年一季报,涉及P2P网贷A股上市公司中,持续亏损的上市公司数量较多,有农产品、万好万家、大连控股、海能达、宇顺电子、铁汉生态、绵世股份、用友网络、凯瑞德、鑫茂科技。

2015年一季度涉概上市公司净利润情况排行中,招商银行以1722000万元居盈利榜首;用友网络亏损13034.29万元排亏损榜第一。

根据上市公司一季度净利润分布情况,净利润亏损大于一亿元的公司1家;亏损一千万至一亿的公司有8家;亏损一千万以内的公司数为5家;盈利情况来看,净利润盈利大于一亿的有11家,盈利一千万到一亿的达26家;10家上市公司盈利在一千万以内。

实力强劲的上市公司固然能为P2P网贷平台增信,但从上市公司的实际情况来,涉及P2P网贷概念的A股上市公司实力参差不齐,持续亏损公司数量较多,且进入方式的不同所担负的责任也不相同。在涉概的上市公司样本中,存在上市公司曾被或正在被证监会立案调查,例如勤上光电曾涉嫌信息披露违法违规;多伦股份涉嫌未按规定披露信息;康达尔涉嫌虚假陈述,股票存在被实施退市风险及暂停上市风险。网贷之家研究员叶红霞建议,不应盲目相信上市公司背景,投资人不妨多留意平台与上市公司关联的紧密度、上市公司与平台实力,说到底,仍需保持对风险的警惕。

通过收购资产布局P2P

张叶霞分析表示,上市公司进入P2P网贷行业的方式有自建P2P网贷平台、控股收购平台、参股平台及间接关联等形式。自建平台是指一般上市公司设立子公司,由子公司控股P2P网贷平台。此外,上市公司还会控股收购已运营一段时间的平台;或是发起对外投资入股P2P网贷平台,上市公司股份占比较低。而间接关联,则是指上市公司与P2P网贷平台并无直接股权关系,主要以同属同一家集团、未表明具体内容的战略合作等方式形成一定关联关系。

根据网贷之家统计,目前,上市公司进入P2P网贷行业仍以参股方式为主,方式占比达54.1%;自建平台的方式位列第二,占比27.87%。采取收购方式的上市公司数量较少,占8.2%。但近期发现,控股收购的方式正在逐渐走热,浩宁达对团贷网、盛达矿业对和信贷、中天城投对招商贷、凯瑞德对银豆网的控股收购事项都是今年5、6月份公布的。“可以看出,经过前期参股方式试水,越来越多的上市公司愿意与P2P网贷进行更为深度的融合。”张叶霞表示。

相关链接:

非法P2P网络借贷横行 网络诚信问题引人深思车租出去回不来 “P2P”租车风险凸显

黑客盯上P2P技术漏洞 芝麻金融惊现数据库泄露门

·凡注明来源为“海口网”的所有文字、图片、音视频、美术设计等作品,版权均属海口网所有。未经本网书面授权,不得进行一切形式的下载、转载或建立镜像。

·凡注明为其它来源的信息,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

c982ebee-3201-41bc-8d16-654fe8c9e815_zsize_watermark.jpg)

fd70c793-8029-42a2-bb6d-1b90d4f9177a_zsize_watermark.jpg)

78c0c0da-7241-41d8-89b3-0652b4a9d321_zsize_watermark.jpg)

c7c2b665-7fcd-4410-8a91-f043e6ded247_zsize_watermark.jpg)

37d55342-1f38-4f4f-bde0-071963f087f3.jpg)

97b1ac89-f234-4738-8c73-6eb2057278e9.jpg)