高价并购现后遗症 近30家公司业绩承诺落空(图)

在过去的一年里,A股市场在经历暴风骤雨式涨跌的同时,也上演了一场并购重组盛宴,交易单数与交易总额均出现大幅增长。

只有在潮水退去后,才知道谁在裸泳。随着2015年年报密集披露,一些并购“后遗症”逐渐显现:如为获得高溢价,当初作出高业绩承诺,真到兑现时却“爽约”;对于业绩承诺不达标,有的公司通过“任性”修改承诺条款的方式来“弥补”;还有的收购标的不进则退,甚至严重拉了公司业绩的后腿;对并购资产的高定价,拉高了A股上市公商誉总额,从而带来减值风险……业内专家指出,“部分上市公司的并购其实是为了博眼球,或是配合机构、庄家进行的炒作。”

资本狂欢之后,并购热浪逐渐退去,暗藏风险的最终买单者却留给上市公司的股东们。

1 业绩承诺“放鸽子”

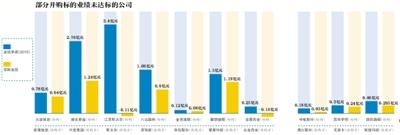

为换取高估值对价,一些公司对于热门行业的标的动辄给出“翻倍式”业绩增长承诺,但到兑现时只有化为泡影。

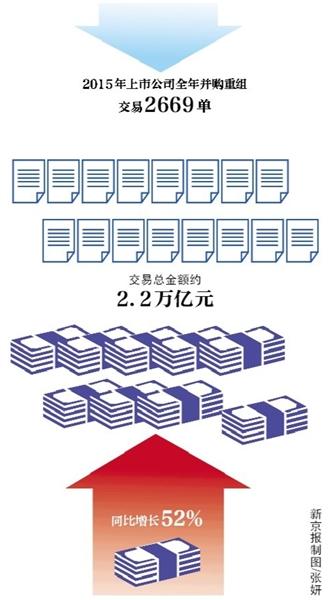

自2014年底“牛市”开启以来,2015年无疑是A股公司并购“井喷”之年。

据新华社援引证监会数据显示,2015年上市公司全年并购重组交易2669单;交易总金额约2.2万亿元,同比增长52%,并首次超过2万亿元,创出了A股市场的又一个高峰。

并购重组多被市场视为利好,公司股价节节攀升,各方皆大欢喜,但随着年报披露,“地雷”显现。如为换取高估值对价,一些公司对于热门行业的标的动辄给出“翻倍式”业绩增长承诺,但到兑现时只有化为泡影。

并购“高手”拓维信息便是其中一例。拓维信息年报显示,公司2014年度收购的火溶信息2015年度实现净利润6657万元,扣非后净利润为6416万元,完成当初业绩承诺的82.25%。

作为3D游戏《啪啪三国》开发商,火溶信息被收购的交易金额为8.1亿元,与账面价值相比溢价高达30倍,彼时出让方作出业绩承诺:火溶信息2014年度、2015年度、2016年度合并报表中扣除非经常性损益后归属于母公司股东的净利润分别不低于6000万元、7800万元、9750万元。

对于火溶信息2015年业绩不达标,拓维信息称,火溶信息已重新梳理产品方向并积极推进项目管理,以全力保证2016年业绩对赌协议的顺利实现。

和拓维信息相比,兴发集团并购标的也出现了成绩不理想的情况。据兴发集团年报,2014年公司收购湖北泰盛化工51%的股权。继2014年未实现业绩承诺后,泰盛化工2015年业绩实现率仅有45%。

根据业绩补偿协议,兴发集团披露将以1元的价格回购交易对方持有的1774万股公司股份。不仅如此,参与兴发集团并购的相关中介机构需陪同公司董事会一起进行情况说明和致歉。

以制造发动机及配件为主营业务的斯太尔并购资产业绩表现也相当难堪。斯太尔此前定增募资收购江苏斯太尔,按照业绩承诺,江苏斯太尔2015年扣非净利润不低于3.4亿元,但公司去年却净亏损1056万元,与承诺利润数差额为3.5亿元。这已经是江苏斯太尔第二个年度未能完成业绩承诺。

据证券时报不完全统计,截至2016年3月30日,共有124家公司披露了并购资产2015年业绩承诺实现情况,其中有27项承诺未达标。而在2014年的310项业绩承诺中,有42项未完成。由于2015年报披露尚未过半,从上述业绩承诺的未达标比例来看,2015年业绩承诺“落空”的数量超过2014年已是大概率事件。

一位从事并购重组业务的人士对新京报记者表示,为了获得高估值,出售方往往会给出较高的业绩承诺,因此高估值和高业绩承诺,是A股并购市场一大特征,一旦业绩难以支撑,就会原形毕露。

2 “任性”更改业绩承诺

从上市公司控股股东随意变更业绩补偿承诺而监管层“无能为力”的实际情况来看,业绩补偿承诺更像是镜中花、水中月。

业绩承诺不达标,如果说履行补偿协议是“本分之举”,那么修改承诺条款便成了部分善于“变通”公司的法宝。

深华新于2015年成功并购八达园林,彼时,八达园林原股东也做出了业绩承诺,但2015年结束后,八达园林业绩并不达标。

今年1月,八达园林原股东向深华新提出申请对盈利预测补偿方案进行变更,将承诺期由原来的2015年至2017年,变更为2016年至2019年,从而避免了因2015年不达标而诱发业绩补偿。

盛路通信在修改业绩承诺条款上更为“大胆”。3月22日,盛路通信称拟将盛路人防100%股权出售给自然人程忠和,对于出售原因,盛路通信解释称其在经营上一直未能取得重大突破,“及时剥离发展滞缓的人防业务,有利于公司集中资源发展优势产业。”

《出售资产公告》同时披露,公司控股股东拟将原承诺“60个月合计净利润5000万元”变更为“36个月合计投资收益3000万元”。盛路通信解释称,基于原承诺中公司投资盛路人防项目五年实现5000万净利润,年投资收益率为20%,盛路人防运营三年,应实现投资收益3000万元。

但深交所并未信服,在关注函中要求其控股股东说明变更承诺的原因,使用新承诺代替原承诺的合理性、新承诺是否优于原承诺、是否有利于保护上市公司或者其他股东的利益等;并要求公司充分论证原承诺与新承诺对公司的利弊影响及何承诺更有利于公司。

华伍股份也是一家修改业绩承诺条款的典型公司。公司2013年对金贸流体进行增资后对其控股,金贸流体彼时亦作出业绩承诺。但在今年2月,公司原有承诺条款中增加“因获得政府补助而形成的非经常性损益不进行扣除”条件。同时将承诺期内的任一年度均需进行业绩考核,变更为三年承诺期合计的税后净利润。

该新增条款,使得金贸流体原控股股东顺利完成业绩承诺变得更加轻松。2015年,金贸流体业绩实现率为60.5%,但从2014年至2015年,公司均获得政府补助。也就是说,如果不扣除政府补助而形成的非经常性损益,再加上业绩考核指标变为三年承诺期的扣非净利润总和,将与承诺值相差无几。

有分析人士指出,从监管初衷来看,是要通过业绩补偿承诺来规范上市公司高溢价并购的行为,堵住并购交易中的利益输送渠道,但从上市公司控股股东随意变更业绩承诺而监管层“无能为力”的实际情况来看,业绩补偿承诺更像是镜中花、水中月。

3 并购资产成“累赘”

并购标的业绩不达标尚可通过履行补偿协议、修改承诺条款等方式“挽回颜面”,但若业绩颓废波及上市公司,并购公司更是有苦难言。

3月30日,中水渔业发布2015年度业绩快报修正公告指出,公司约亏损2.3亿元,比上年同期下降1196%。对于大幅亏损,中水渔业解释称,因公司新并购子公司新阳洲的第二大股东张福赐涉嫌挪用资金、职务侵占行为,对公司经营业绩造成重大影响。

2014年底,谋求转型的中水渔业宣布作价2.2亿元现金收购新阳洲股权。但是收购一年后,标的公司原股东张福赐的业绩补偿、土地房屋权益等承诺均落空。不仅如此,标的公司生产经营目前陷于停滞状态、银行贷款出现逾期,经营环境持续恶化。

面对尴尬局面,中水渔业决定甩掉这一烫手标的。2016年1月3日,公司将持有的新阳洲股权打算作价1.76亿元转让给控股股东旗下子公司中国水产。

但这一计划未能如愿,中水渔业发现收购标的公司被张福赐违规占用1.68亿元资金,同时,张福赐还利用新阳洲做担保向外借款,并遭到追债和诉讼。张福赐本人并没有将上述情况告知上市公司,因为审核不严格,中水渔业无奈吃了哑巴亏。目前中水渔业已经向张福赐提起诉讼。

比起中水渔业转型首战遇挫,蓝色光标是一家通过大量并购实现快速扩张的典型。依靠不断并购,蓝色光标上市以来业绩涨势喜人,营收从4.96亿元跃升到2014年的59.79亿元,上涨超12倍;净利从0.61亿元飙升至7.12亿元,上涨超11倍。

伴随着海量并购,部分标的公司业绩颓势显现,进而影响到蓝色光标业绩。蓝色光标发布的业绩预告显示,公司2015年度实现净利润6741万元,同比大幅下滑90%。其主要原因之一是子公司WAVS、博杰广告、今久广告受市场因素以及业务调整等因素影响,2015年度业绩下滑明显。

4 商誉总额高企暗藏风险

Wind数据显示,截至3月29日,A股总计有51家上市公司在年报中公布商誉值同比减少。

与A股公司并购案迅速增长相伴的是商誉总额上升。商誉是指并购企业成本与被并购企业净资产公允价值的差额,也就是说,商誉是对标的资产估值的溢价。比如一家公司经评估后价值10亿元,而上市公司支付了15亿元收购成本,这多出的5亿元就会被计为商誉。

Wind数据显示,截至4月7日,在已经披露年报的上市公司中,沪深两市共有692家上市公司拥有商誉,商誉金额达到3631亿元。这多出的3631亿元支出,主要的根源之一在于上市公司对并购资产的高定价。最终的承担者还是由上市公司通过发行股份的方式逐次转移到投资者身上。

从行业看,非银金融、医药生物、汽车、传媒、计算机等行业的商誉金额较大,这些上市公司也主要集中在大型央企和国企。

“央企和国企本身规模非常大,近几年又频繁发生大规模并购,尤其是一些海外并购,因此商誉金额累计非常大。”一位券商分析师指出。

商誉总额高企的同时,减值风险隐忧增加。由于商誉减值要计入资产减值损失,因此会影响公司净利润。

曾在游戏股的崛起中表现突出的北纬通信,2015年亏损1910万元,下滑225%。公司称业绩下滑除了传统移动增值服务收入持续下滑等原因外,公司对存在减值迹象的部分商誉和长期股权投资计提减值损失,也是导致亏损的重要原因。

3月25日,特变电工公告称将四年前收购的标的商誉进行了全额计提减值准备,金额累计计提逾1.1亿元。截至目前,特变电工仍未披露2015年度业绩预告及年报,因此无法得知公司盈利情况。

此外,蓝色光标预计去年净利润同比下降90%,原因之一是并购的博杰广告无法实现业绩承诺,进行了商誉减值。

Wind数据显示,截至3月29日,A股总计有51家上市公司在年报中公布商誉值同比减少。如中海达、中青宝、宝莱特、神州泰岳等都在业绩快报里披露将计提商誉减值。

“商誉的减值是一把悬在公司头上的利剑。”中信证券研究报告指出,对于大额商誉一次性减值,说明了企业过去并购行为的失败。

5 “部分公司并购实为炒作”

“部分上市公司的并购其实是为了博眼球,或是配合机构、庄家进行的炒作。”

“2000年那段时间,平均一年也只有十几次上市公司收购案例,绝大部分的中国公司连并购的基础概念都没有。”一位业内人士表示,被市场公认为的并购元年却在2013年。

公开数据显示,自2013年三季度以来,并购活动频率显著增加。其中,2013年上半年平均每季度并购151起、2013年下半年平均每季度并购253.5起、2014年更是上升至平均每季度并购578.3起。

“A股的并购重组逐渐从过去的纯粹向垃圾股买壳重组走向积极主动的健康并购,这是中国资本市场发展的一个重要标志。”武汉科技大学金融证券研究所所长董登新对新京报记者表示,随着对私募市场的放松管制和扩容,激活了民间资本市场进入股权投资的一个渠道,也是产业资本与金融资本走向融合的常态。

2015年并购交易不论是单数还是总额都较2014年出现大幅增长。随着今年前三月股市低迷,“疯狂”并购现象有所缓解。董登新解释称,牛市期间容易募资,进而并购成为大概率事件,一旦熊市来临,募资变得比较困难。

与并购“井喷”相伴的是“后遗症”逐渐显现。“部分上市公司的并购其实是为了博眼球,或是配合机构、庄家进行的炒作。”董登新指出,并购的风险比较大,并购双方不仅存在信息不对称,标的估值是否公允,是否有无法律、产权纠纷,而且并购之后的企业文化、经营战略整合,都是不确定性因素。

而对于如何缓解并购“后遗症”这一现象,资深财经评论人曹中铭表示,上市公司在启动并购重组时,可以对高溢价现象说“不”;上市公司收购资产,应禁止全部用现金支付;此外,上市公司实施并购重组,应禁止对相关补偿条款进行修改,以防止资产出售方在享受高溢价后逃避责任。

■ 行业

去年并购事件4成发生在制造业

制造业在2015年并购频发,是该领域少有的亮点之一。

东方财富数据显示,截至去年12月27日,发生在制造业领域的并购数量比去年全年高出34%,在各行业并购总量中占比39%,在全部19大行业中位居第一。并且比排在第二的信息和软件行业的并购数量高出一倍多。

其中最令股民印象深刻的当数南北车合并。2015年3月5日,中国北车、中国南车双双公告称合并一事获国资委批准。受此消息提振,两家公司股价开启上涨势头,以中国南车为例,公司股价从3月5日的11.25元上涨至4月29日的39.35元,上涨幅度达249.8%。

对于去年制造业能够成为产业并购的主体力量,在业内人士看来,制造业本身的发展模式遭遇瓶颈,同时面临着来自移动互联网浪潮的冲击,传统制造业亟需通过并购新兴产业实现产业升级或者发展方向的转变。

信息和软件行业延续了之前的并购热潮,高溢价收购也成为该行业的重要特征。如去年凯撒股份41倍并购天上友嘉、拓维信息30倍溢价收购火溶信息等,但并购标的业绩往往波动较大甚至难以完成业绩承诺。

除此之外,中青宝、浙报传媒、博瑞传播、掌趣科技、奥飞动漫等公司最近三年都进行了很多游戏资产的并购,最终表现均不尽如人意。有分析指出,相关公司业绩低于预期,与行业增长遇到瓶颈有关。随着移动终端的普及,移动游戏的市场规模已趋于稳定,全行业或无可能再出现从无到有的几何式增长。

·凡注明来源为“海口网”的所有文字、图片、音视频、美术设计等作品,版权均属海口网所有。未经本网书面授权,不得进行一切形式的下载、转载或建立镜像。

·凡注明为其它来源的信息,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

e189da6d-a82b-4ecd-9981-e7dcc31610ae_zsize.jpg)

c3ce97ae-7979-4642-9bd1-9cb34d2763f5.jpg)

5fe61a4b-4f17-4809-9565-a0c38001e78c.jpg)

84adfdff-85d4-445a-bc28-5e2c22ed1851.jpg)

97b1ac89-f234-4738-8c73-6eb2057278e9.jpg)

bc6ffb65-1884-4ceb-be9f-80cb234baf33.jpg)

7c094eee-77ee-447e-949e-cd3d56eaabf8.jpg)