定向降准落地,释放7000亿资金!如何影响企业、股市、债市?

原标题:周末大消息:定向降准落地,释放7000亿资金!如何影响企业、股市、债市?

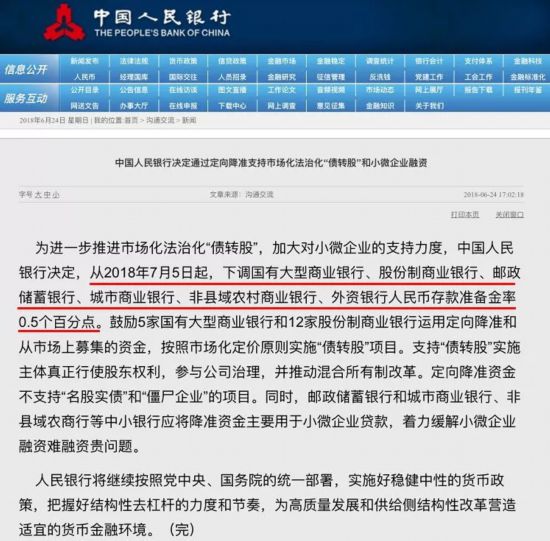

中国人民银行24日决定,从7月5日起,下调国有大型商业银行、股份制商业银行、邮政储蓄银行、城市商业银行、非县域农村商业银行、外资银行人民币存款准备金率0.5个百分点。此次定向降准可释放资金共约7000亿元。

7000亿将用在哪些地方?

按照要求,所释放的流动性主要用于两大用处:支持市场化法制化“债转股”项目、支持相关银行发放小微贷款。

市场对于此次定向降准并不意外,主要原因是6月20日国务院常务会议上就提出过要运用定向降准等方式缓解小微企业融资难、融资贵的问题。

值得注意的是,此次定向降准与此前市场预期三大不同:

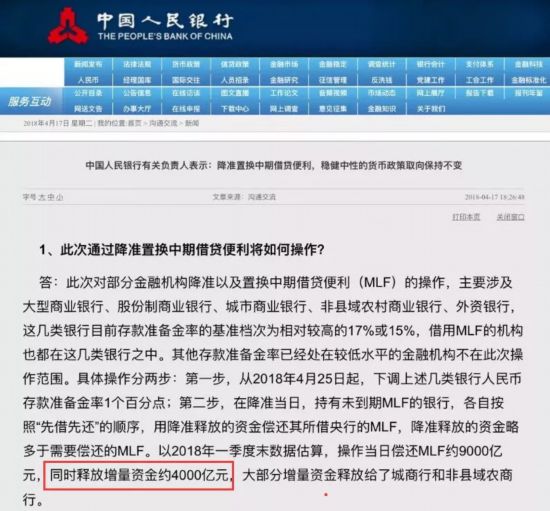

一是本次定向降准的同时没有替换未到期MLF;

二是降准的幅度低于市场预期,但所释放的流动性超预期。此前市场预计将降准1个百分点,但由于此前预计是会置换未到期MLF,因此市场预期所要投放的净流动性并不大,例如,4月定向降准所释放的净流动性约4000亿元;

三是此次降准的对象几乎覆盖所有商业银行,但对于不同类型银行降准所释放的资金用处有不同要求。

第一规模5000亿:国有五大行和12家股份制银行所释放的约5000亿元降准资金,被要求用于支持市场化法治化“债转股”项目,同时撬动相同规模的社会资金参与。

第二规模2000亿:邮政储蓄银行、城市商业银行、非县域农村商业银行、外资银行所释放的约2000亿元降准资金,被要求发放小微企业贷款,进一步缓解小微企业融资难融资贵问题。金融机构使用降准资金支持“债转股”和小微企业融资的情况将纳入MPA评估。

央行方面表示,将实施好稳健中性的货币政策,把握好结构性去杠杆的力度和节奏,为高质量发展和供给侧结构性改革营造适宜的货币金融环境。

降准资金支持的债转股项目要满足五大条件

值得注意的是,此次金融机构使用降准资金支持“债转股”和小微企业融资的情况将纳入MPA考核。除了纳入MPA考核外,央行方面要求,对于降准资金支持的“债转股”项目,相关银行要建立台账,逐笔详细记录市场化法治化“债转股”实施情况,按季报送央行等相关部门。

更为重要的是,央行还对降准资金用于“债转股”设定了一些门槛:

一是实施主体在“债转股”项目中应当实现真正的股权性质投入,而不是仍然以获取固定收益为目的的“债转债”,也就是说,不支持“名股实债”的项目;

二是鼓励相关银行和实施主体按照不低于1:1的比例撬动社会资金参与“债转股”项目;

三是“债转股”有关股份以及相关债务减记要严格遵循市场化定价,按照法律法规,由项目相关参与方协商确定;

四是支持各类所有制企业开展市场化法治化“债转股”,相关实施主体应真正参与“债转股”后企业的公司治理,促进其公司治理水平的提高,同时推进混合所有制改革;

五是实施“债转股”项目应当有利于改善企业资产负债结构,恢复企业发展动能,不支持“僵尸企业”债转股。

年内降准一览

今年以来,央行已经实施了三次定向降准。

第一次是1月25日开始实施的面向普惠金融的定向降准,释放长期流动性约4500亿元。

第二次是4月25日实施的定向降准置换9000亿元MLF,同时释放增量资金约4000亿元。

第三次的降准0.5个百分点将释放约7000亿资金。

定向降准利好谁?

西南证券首席研究员 张刚:此次降准有助于解决小微企业融资难问题,推进相关企业债转股进程,有效增加资金供给,将缓解市场对于股权质押比例较高的上市公司的担忧。

开源证券研究所所长 田渭东:该项措施属于精准资金投放,体现了央行相机抉择的灵活原则。一方面可以缓解市场中一些传统行业龙头企业的资金流动性压力,改善企业的资产负债结构,恢复企业发展动能;另一方面,减缓了社会杠杆率,减缓了部分市场违约预期,降低了银行的风险。当然,这个效果需要一定时间传导,但短期会增加市场信心,尤其对债市有利。

民族证券首席投资顾问 黄博:此次央行定向降准一方面释放资金约5000亿元,用于支持市场化法治化“债转股”项目;另一方面释放资金约2000亿元,进一步缓解小微企业融资难融资贵问题。A股市场连续快速调整后超跌反弹意愿不断增强,定向降准利于提振市场信心,下周市场有望迎来反弹,但反弹的力度和持续不宜过度乐观,市场仍处底部构筑过程中,市场的中期走势取决于多方面因素影响,短期关注市场量能配合状态及是否有主流热点板块出现,预计上方3000-3050区间压力较大。

银河证券首席经济学家 刘锋:整个市场来讲,尤其是中小型企业来讲,会是一个缓解的动作,但是并不妨碍我们去杠杆的构架跟趋势。总体来讲,通过降准为市场注入一定资金的流动性,希望能够把释放出的流动性,有针对性地给到好的企业去,就是短期流动性受到限制的企业,进而对股票市场上的企业会起到支撑作用,缓解他们的债务压力。

相关链接:

纽约股市三大股指21日下跌伦敦股市《金融时报》100种股票平均价格指数12日下跌

纽约股市三大股指收盘下跌

纽约股市三大股指4日上涨

·凡注明来源为“海口网”的所有文字、图片、音视频、美术设计等作品,版权均属海口网所有。未经本网书面授权,不得进行一切形式的下载、转载或建立镜像。

·凡注明为其它来源的信息,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

f7c8b6e6-10a4-4f16-9d5e-fcfa3f59686f_zsize.jpg)

37d55342-1f38-4f4f-bde0-071963f087f3.jpg)

97b1ac89-f234-4738-8c73-6eb2057278e9.jpg)